La PLANIFICACION FISCAL es lícita cuando se elige la mejor alternativa entre posibles opciones legales que permitan reducir la carga impositiva

Buscar este blog

lunes, 31 de octubre de 2011

REINO UNIDO: UN PARAISO FISCAL PARA PERSONAS FISICAS?

Vivir en Londres puede ser un “paraíso fiscal” para personas físicas que obtengan rentas fuera del Reino Unido y que conserven el “status” de “Non-doms” (Residentes No Domiciliados) o de “Not Ordinarily Residents” (Residentes No Habituales). Algunas publicaciones estimaron en 65.000 las personas que tienen uno o ambos “status” y se benefician con este tratamiento fiscal privilegiado.

IMPOSICION DE LAS PERSONAS FISICAS

La residencia de las personas físicas es uno de los factores que determina qué impuestos y sobre qué tipo de ingresos y ganancias se debe tributar en el Reino Unido.

· Los sujetos considerados Residentes y Residentes Habituales están sujetos a imposición sobre todos sus ingresos y ganancias de capital, dondequiera que estos se generen (‘arising basis’),

· Los sujetos Residentes pero No Domiciliados (“Non-dom Resident”) o Residentes No Habituales (“Not Ordinarily Resident”), pueden elegir diferir el pago de impuestos sobre sus ingresos y ganancias de capital de fuente extranjera hasta el momento de su remisión (“remittance basis”) al Reino Unido.

· Los sujetos considerados Residentes No Habituales (“Not Ordinarily Resident”), pueden elegir diferir el pago de impuestos sobre sus ingresos de fuente extranjera (excluidas sus ganancias de capital de dicha fuente) hasta el momento de su remisión (“remittance basis”) al Reino Unido.

RESIDENTES (RESIDENTS IN THE UK)

Los sujetos considerados residentes del Reino Unido pagarán el impuesto sobre la renta obtenida en el Reino Unido y en todo el mundo.

Los términos Residente y Residente Habitual (“Ordinary Residents”) no están definidos en las leyes tributarias. La definición de estos términos está basada en la jurisprudencia existente.

La regla general para determinar la residencia fiscal del Reino Unido es la permanencia

- de más de 183 días en el Reino Unido en un año fiscal, o

- de un promedio de 91 días al año o más, durante cuatro años,

Otros factores podrían determinar el “status” de residentes aún permaneciendo menos de 183 días en el Reino: vínculos familiares, sociales (v.g. pertenencia a clubes), comerciales, etc.

En consecuencia, la responsabilidad por los impuestos del Reino Unido de las personas físicas dependerá, en principio, del tiempo de permanencia en el Reino Unido. Las normas que rigen la residencia fiscal de las personas han sido precisadas en los últimos años, especialmente después de algunos casos judiciales de alta resonancia. Para un británico domiciliado en el Reino Unido, a fin de preservar su condición de no residente, será necesario romper la mayoría de los vínculos con el Reino Unido de una manera radical. El asesoramiento profesional será siempre beneficioso.

RESIDENTES NO HABITUALES (NOT ORDINARILY RESIDENTS)

Los Residentes No Habituales (quienes no residen habitualmente) en el Reino Unido pueden optar por diferir el pago impuestos sobre sus ingresos extranjeros hasta el momento de su remisión al Reino. Pero deben pagar impuesto siempre sobre la renta obtenida en el Reino Unido y sobre sus ganancias de capital obtenidas en el extranjero, a menos que, en este último caso, tengan el “status” de no domiciliados (“Non-dom”).

RESIDENCIA HABITUAL

El concepto de Residencia Habitual es diferente del de «Residencia». La palabra «Habitual» indica que la residencia en el Reino Unido es típica, normal y no ocasional. No debe confundirse residencia habitual con domicilio.

Es posible que una persona física sea considerada residente en el Reino Unido a pesar de no ser su residencia habitual. También es posible (aunque inusual) que, en un determinado ejercicio fiscal, siendo No Residente conserve el “status” de Residente habitual en el Reino Unido.

Para considerar la residencia como habitual puede ser suficiente la existencia conjunta de los siguientes elementos:

- Un “propósito establecido” (“settled purpose”) para la presencia en el Reino Unido. (familia, negocios, profesión, etc.1)

- Libertad de elección

- La presencia en el Reino Unido forma parte de la forma de vida habitual

RESIDENTES NO DOMICILIADOS (“NON-DOM RESIDENTS”)

DOMICILIO

A efectos de los Impuestos sobre la Renta (“Income Tax”) y sobre las Ganancias de Capital (“Capital Gain Tax”) del Reino Unido, el concepto de domicilio generalmente resulta relevante sólo si se renta de fuente extranjera.

La definición de domicilio es una cuestión del derecho general más que del derecho tributario en el Reino Unido.

El derecho británico reconoce tres tipos de domicilio:

- domicilio de origen. Domicilio de los padres naturales o adoptivos al momento del nacimiento del contribuyente.

- domicilio de elección. Domicilio donde se intenta vivir en forma permanente o indefinida.

- domicilio de la dependencia. Domicilio del padre para los menores o del marido para la mujer casada antes de 1974.

TRATAMIENTO FISCAL DE LOS RESIDENTES NO DOMICILIADOS

Hasta abril de 2008, una persona considerada residente en el Reino Unido pero no domiciliada en el país (“Non-doms”) podría beneficiarse con un tratamiento fiscal favorable, por el cual el impuesto a las ganancias británico aplicable sobre la renta de fuente extranjera sólo tributaba en oportunidad de ser remitido al Reino Unido. Esto se conoce como tributación sobre la “base de remesa” (remittance basis taxation). Siempre que los individuos residentes no domiciliados dejaran sus ingresos en el extranjero no resultaban gravados por el Reino Unido. Si estos individuos remitían sus ingresos o ganancias obtenidas en el extranjero al Reino Unido debían pagar el impuesto correspondiente en el mismo. Esta era la situación hasta el 5 de abril de 2008.

En respuesta a las críticas sobre el número personas muy ricas viviendo en el Reino Unido, beneficiándose con su residencia y pagando muy poco impuesto, el gobierno modificó la normativa en su Ley de Presupuestos de 2008 (“2008 Finance Act”).

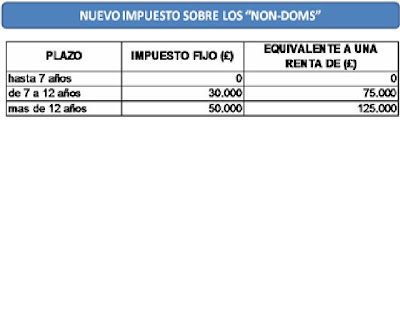

Desde abril de 2008, cuando un no-domiciliado ha sido residente en el Reino Unido por siete de los últimos diez años, sólo podrá optar por beneficiarse con la tributación sobre la "base de remesas" de la renta de fuente extranjera pagando un cargo fijo de £30.000 anuales (“Remittance Basis Charge”). El monto se eleva a £50.000 anuales después de los doce años.

El pago de este cargo es condición para conservar el derecho de tributar sobre la “base de remisión” (“Remittance Basis”) y no libera al contribuyente del pago del Impuesto a la Renta que corresponda sobre las ganancias obtenidas en el extranjero en oportunidad de su remisión al Reino Unido.

Están exceptuados del pago de este cargo los contribuyentes que obtengan en el año fiscal ingresos de fuente extranjera inferiores a £2.000 o sean menores de 18 años.

Cada año fiscal los contribuyentes "Non-Dom" pueden optar entre:

1. Pagar el Cargo (“Remittance Basis Charge”) para diferir la imposición sobre renta de fuente extranjera hasta su remisión al Reino Unido (“Remittance Basis”), o

2. Tributar sobre la renta de fuente extranjera no remitida (“Arising Basis”)

La siguiente infografía resume el monto del Cargo a pagar y su equivalente en Renta Imponible según las tasas del impuesto vigente.

A modo de ejemplo, a una persona mayor de 18 años con 9 años en la categoría de “Non-dom” que obtenga una renta de fuente extranjera de £75.000 seguramente le convendrá tributar sobre la dicha renta aún cuando no se haya remitido al Reino Unido, ya que el cargo por diferir el pago hasta la remisión es mayor o igual al impuesto a pagar

1 "Y debe haber un cierto grado de propósito establecido. El propósito puede ser uno o puede haber varios. Puede ser específico o general. Todos los que la ley requiere es que haya un propósito establecido (“settled purpose”). Esto no quiere decir que el “propositus” tenga la intención de permanecer indefinidamente donde está, de hecho su propósito, mientras esté establecido, puede ser por un período limitado. La educación, negocio o profesión, empleo, salud, familia, o simplemente el amor al lugar, vienen a la mente como las razones más comunes para la elección de una residencia regular. Y bien puede haber muchos otros. Todo lo que se necesita es que el propósito de vivir donde uno lo hace tenga un grado suficiente de continuidad a ser descrita como “propósito establecido”. Extracto del caso “Shah v London Borough of Barnet” 1983 All ER 226

La aplicación de los conceptos vertidos está sujeta las circunstancias particulares de los contribuyentes. Todas las prácticas descritas en esta nota están sujetas a revisión periódica y pueden estar desactualizadas al momento de su aplicación. El asesoramiento profesional previo a la toma de decisiones será siempre beneficioso.

domingo, 30 de octubre de 2011

ARGENTINA. Convenios de intercambio de información fiscal

Acuerdo sobre el intercambio de información en materia fiscal, desarrollado por el Grupo de Trabajo del Foro Global de la OCDE.

Este Acuerdo, que fue lanzado en abril de 2002, no es un instrumento vinculante, pero contiene dos modelos de acuerdos bilaterales. Una serie de acuerdos bilaterales se han basado en este Acuerdo.

El Acuerdo surgió de la labor realizada por la OCDE para hacer frente a las prácticas fiscales perjudiciales. La falta de intercambio efectivo de información es uno de los criterios clave en la determinación de las prácticas fiscales perjudiciales. El mandato del Grupo de Trabajo fue la elaboración de un instrumento legal que podría ser utilizado para establecer un intercambio efectivo de información. El acuerdo representa el estándar de intercambio efectivo de información para los propósitos de la iniciativa de la OCDE sobre prácticas fiscales perjudiciales.

Los acuerdos vigentes celebrados por Argentina y su eventual vigencia se detallan en la siguiente infografía:

CONVENIOS DE OTROS PAISES SUDAMERICANOS

Uruguay, al igual que Argentina, tiene un sólo Convenio vigente desde el 31/12/2010, celebrado con Francia el 28/01/2010.

Brasil no tiene convenios vigentes que cumplimenten el Estándar OCDE (1). El Convenio celebrado con EEUU el 20/03/2006 aún no se encuentra vigente.

Finalmente, Chile (2) tampoco cuenta con convenios, vigentes o no, que cumplimenten este Estandar

(1) El Convenio celebrado entre Argentina y Brasil, vigente desde el 22/04/2005 no ha sido evaluado por OCDE a efectos de determinar si cumple con el Estandar de intercambio de información

(2) El Convenio celebrado entre Argentina y Chile, vigente desde el 25/10/2006 no ha sido evaluado por OCDE a efectos de determinar si cumple con el Estandar de intercambio de información

INFORME DE SITUACIÓN OCDE (OECD PROGRESS REPORT)

INFORME SOBRE PROGRESOS REALIZADOS EN LAS JURISDICCIONES ENCUESTADAS POR EL FORO GLOBAL EN LA APLICACIÓN DE ESTANDARES IMPOSITIVOS ACORDADOS INTERNACIONALMENTE (1)

Progresos realizados hasta el14 Setiembre de 2011

Jurisdicciones que han implementado sustancialmente los estándares impositivos acordados internacionalmente

Andorra | Anguilla | Antigua and Barbuda | Argentina |

Aruba | Australia | Austria | The Bahamas |

Bahrain | Barbados | Belgium | Belize |

Bermuda | Brazil | British Virgin Islands | Brunei |

Canada | Cayman Islands | Chile | China |

Cook Islands | Costa Rica | Curacao | Cyprus |

Czech Republic | Denmark | Dominica | Estonia |

Finland | France | Germany | Gibraltar |

Greece | Grenada | Guernsey | Hong Kong, China |

Hungary | Iceland | India | Indonesia |

Ireland | Isle of Man | Israel | Italy |

Japan | Jersey | Korea | Liberia |

Liechtenstein | Luxembourg | Macau, China | Malaysia |

Malta | Marshall Islands | Mauritius | Mexico |

Monaco | Netherlands | New Zealand | Norway |

Panama | Philippines | Poland | Portugal |

Qatar | Russian Federation | St Kitts and Nevis | St Lucia |

St Vincent and the Grenadines | Samoa | San Marino | Seychelles |

Singapore | Sint Maarten | Slovak Republic | Slovenia |

South Africa | Spain | Sweden | Switzerland |

Turkey | Turks and Caicos Islands | United Arab Emirates | United Kingdom |

United States | US Virgin Islands | Vanuatu |

Jurisdicciones que se han comprometido a los estándares impositivos acordados internacionalmente, pero que aún no han sido implementados sustancialmente.

Jurisdiction | Year of Commitment | Number of Agreements | Jurisdiction | Year of Commitment | Number of Agreements |

Paraísos Fiscales - Tax Havens (2) | |||||

Montserrat | 2002 | 11 | Niue | 2002 | 0 |

Nauru | 2003 | 0 | |||

Otros Centros Financieros | |||||

Guatemala | 2009 | 0 | Uruguay | 2009 | 10 |

Los lectores deben remitirse a los resultados de las revisiones por pares (Peers Review) del Foro Mundial para una evaluación en profundidad de la jurisdicción (a) Marco legal y regulatorio (Fase 1 comentarios) y (b) la aplicación de la norma en la práctica (Fase 2 comentarios). [http://www.oecd.org/tax/transparency].

1. El estándar impositivo acordado internacionalmente requiere el “intercambio de información a pedido” (no automática) sobre todos los asuntos fiscales para la administración y aplicación de la legislación fiscal nacional sin tener en cuenta el requisito de interés fiscal nacional o el secreto bancario a efectos fiscales. También se prevé salvaguardias adecuadas para proteger la confidencialidad de la información intercambiada. Este Estandar fue desarrollado por la OCDE en cooperación con países no miembros y fue aprobado por los Ministros de Finanzas del G-20 en su reunión de Berlín en 2004 y por el Comité de Expertos sobre Cooperación Internacional en Cuestiones de Tributación en su Reunión de octubre de 2008 ,

2. Estas jurisdicciones se identificaron en el 2000 como que reunian los criterios de paraíso fiscal descriptos en el informe de la OCDE de 1998

Suscribirse a:

Entradas (Atom)